高資產家庭的「現金流缺口」-遺產稅,CFP理財顧問建議用「保險」準備!

- 理財好聲音

- 2025年12月28日

- 讀畢需時 5 分鐘

作者:劉碧鈴CFP

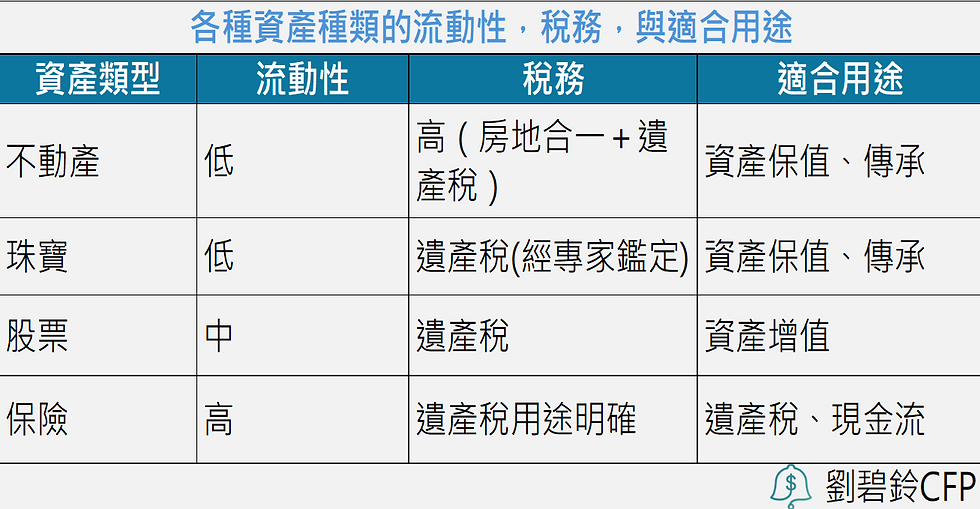

台灣愈來愈多高資產家庭面臨一個共同課題,資產很多,但現金不足以繳遺產稅。尤其當資產多集中在不動產、家族企業、股票時,繼承當下很容易出現 「現金流缺口」,造成子女必須變急賣資產、甚至導致家族企業股權流失。

而「保險(壽險)」在,最常用來補這個現金流缺口的工具,原因如下。

為什麼高資產家庭會有「現金流缺口」?

資產很多,但都是「不會動的資產」

高資產家庭常見資產配置,房產(多戶、土地),家族企業或股權,股票(但不一定能變現),珠寶,現金(反而最少),

其中房產與企業股權占比高,最大問題是價值高但流動性差。繼承時,不動產與股票都算「遺產」,但繳稅只能用「現金」。

台灣稅制:要先繳遺產稅,才能承接遺產

遺產稅須先繳,再承接遺產,台灣遺產稅稅率共分成三級距:0%、15%、20% 級距制。

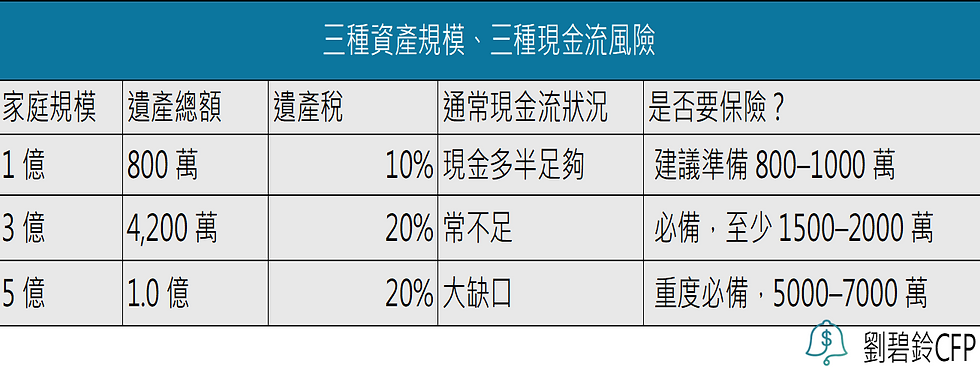

高資產家庭,不同資產組合,我們來看看1 億、3 億、5 億的資產規模,在遺產稅差異有多大?

台灣遺產稅為扣除額後的淨遺產,採 10%~20% 級距稅率。主要扣除額包含(簡化版本):喪葬費138萬,遺產稅免稅額1,333 萬,配偶扣除額553萬,子女扣除每位 56 萬。

接下來,我們假設案例是夫妻2人、成年子女2位,簡化計算總扣除額約:2,136 萬。

資產1億,遺產稅約800萬

案例A:總資產1 億,假設資產結構:不動產6,000 萬,股票2,000萬,銀行存款2,000 萬

計算金額=總遺產100,000,000-扣除額21,360,000=淨遺產78,370,000(x遺產稅級距 10%)=應繳遺產稅7,837,000(約 800 萬)

現金缺口:有 2,000 萬存款,足以支付 800 萬,但若存款 < 800 萬,就會需要,變賣股票,變賣房屋(很不划算)

保險建議:保單額度建議 800~1,000 萬,確保子女不需動用資產。

資產3億,遺產稅約4,200萬

案例 B:總資產 3 億,假設資產結構:不動產2億,家族企業股權7,000 萬,現金:3,000 萬

計算金額=總遺產300,000,000-扣除額 21,360,000=淨遺產278,640,000(X遺產稅級距20%-累進差額14,052,500)=應繳遺產稅416,76,000(約 4,200 萬)

現金缺口: 3000萬存款,不足支付 4,200 萬,缺口 1,200 萬,高資產家庭最常見情況:房產多但不能賣,股權不能動,現金流不足,遺產稅無法用資產抵,必須先繳完才可承接遺產

保險建議:至少要有 1,500~2,000 萬 壽險額度補足缺口。保險金會:不凍結,快速給付,可直接用來繳遺產稅

很多高資產家庭其實沒有這麼多現金在戶頭,所以孩子面臨,房子不能立刻賣,股權不能隨便賣,現金不夠繳稅,被迫火速脫手資產、壓低價格。

資產5億,遺產稅約1億元!

案例 C:總資產 5 億,假設資產結構:不動產3 億,家族企業股權1.5 億, 現金:5,000 萬,正是台灣高資產家庭最典型的「現金流不足」類型。

計算金額:總遺產500,000,000-扣除額21,360,000=淨遺產478,640,000(X遺產稅級距20%-累進差額14,052,500)=應繳遺產稅 81,676,000(約1億)

現金缺口:現金 5,000 萬,缺口 3,000–5,000 萬,也就是說,子女會被迫出售房子或被迫出售公司股權,嚴重影響財富傳承,這類家庭最需要提前規劃。

保險建議:建議壽險額度 5,000~7,000 萬(補足遺產稅最危險的缺口),台灣很多企業主,年繳 200~300 萬買壽險,就是為了處理 1 億遺產稅問題

資產愈大,現金愈少=遺產稅問題愈嚴重。遺產用資產繼承,建議遺產稅要用保險解決。

實務上,繼承遺產的更容易產生「資產處分困難」,尤其子女長期在國外時:回台處理繼承需要時間,不熟悉市場行情,不熟悉台灣法律流程:更容易造成稅金不足問題,所以現金流缺口在有海外子女的家庭更明顯。

遺產稅用「保險」準備,有哪些優勢?

1.可預期、立即到位的現金

壽險金在被保險人過世後立即給付,時間上遠快於,變賣房產,變賣土地,變賣股票,公司股權轉讓,保險金可以直接拿來繳遺產稅最有效的現金來源。

2.保險屬於確定給付,適合確定性風險

遺產稅是「確定性風險」,保險屬「確定給付」最適合匹配高資產家庭一定要繳遺產稅,沒有運氣問題。

既然是「確定會發生」的風險,用「確定給付」的工具處理最合理。保險的設計就是:保費可預算,給付可預算,給付時間可預期且快速。

3.保險具「槓桿」效果,低成本換高額現金

舉例:30 歲男性,年繳美元2000元、繳 20年(總共美元4 萬元),99歲身故/滿期時,可領身故/滿期保險金約20.8萬美元,等於是美元4 萬換到美元20.8 萬現金,槓桿 5 倍。

如果家庭需要的是「遺產稅繳納金」,這是最有效率的方法。

4.保險金不會凍結

保險金屬於不上鎖現金,子女立即可領,遺產流程常見,銀行帳戶凍結,股票凍結,不動產不能處分,企業股權處理要會議、律師、股東簽名但保險金不凍結、直接理賠給受益人,所以可直接用來繳遺產稅,避免資產變賣。

實物抵繳:用「珠寶抵繳稅金」可行嗎?

什麼是「實物抵繳」?

根據稅法第 30 條第 4 項,如果繼承人有 「確有困難不能一次繳納現金」,並且納稅額在 30 萬元以上時,可在繳稅期限內申請以「課徵標的物或易於變價及保管之實物」抵繳應納稅額。

抵繳為例外方式: 現金、銀行存款、現金資產仍是第一優先。只有當現金不足,且符合「繳現困難」條件,才可能被接受。

過去有成功案例:例如大戶以股票、債權、土地等資產抵繳。也就是說,在理論上,「實物抵繳」是被認可的但「實物」必須是「易於變價及保管」且價值能被合理認定的資產。

資產、保險,各司其職!

「資產(如珠寶、房產)負責增值傳承,保險負責提供流動性(繳稅)」「守護珠寶/資產不被變賣」, 別讓傳家珠寶淪為「抵稅籌碼」,高資產族群必須懂的現金流智慧,收藏是用來傳承,不是用來變現繳稅的遺產稅的,「保險」防火牆,千萬資產卻拿不出百萬稅金?

別讓「現金缺口」逼你賣掉心愛珍藏, 珠寶、藝術品, 乘載家族情感與記憶,適合完整傳承,不該因急需現金而被迫折價變賣。不是要客戶把錢全部買保險,而是,房產/珠寶(保留或生前處理),股票/企業(留給子女) ,保險(負責現金流與稅金)

高資產家庭最大風險不是資產太少,而是「現金不夠」

珠寶與保險各司其職,珠寶傳情,保險留稅源,破解家族傳承的「現金流死結」, 珠寶負責傳承,保險負責買單,高資產家庭的完美配置學,左手收藏珠寶,右手佈局保險,富過三代的資產保全策略,擁有了稀世珍寶,為何還需要一張保單?揭開遺產稅的「凍結」真相,高資產家庭的最大風險不是資產縮水,而是「現金不夠」。

富豪的煩惱,為何資產越多,越需要用保險來預留稅源? 珠寶、藝術品乘載家族情感與記憶,適合完整傳承,不該因急需現金而被迫折價變賣。因此,資產負責傳承,保險負責繳稅,現金流才是家族傳承能否順利的關鍵,這也是為什麼許多專家律師、會計師、CFP理財顧問都會說,遺產稅不是用資產解決,而是用保險解決。

要留房產給孩子,但不要留稅金給孩子。高資產家庭最大風險不是資產太少,而是「現金不夠」,資產負責傳承,保險負責繳稅,現金流才是家族傳承能否順利的關鍵。

---

【作者】劉碧鈴CFP

│證書:CFP國際認證高級理財規劃顧問、RFA退休理財規劃顧問、信託證照、理財規畫人員證照、人身保險證照、產險證照

│專長:保單綜整、退休規劃、稅務理財、財富傳承

│經歷:銀行1年、證劵業5年、保險業33年

│LINE聯繫:劉碧鈴

│部落格:必靈理財通|劉碧鈴CFP®

留言